اینفلوئنسرهای ارزهای دیجیتال

بازار کریپتو یکی از بازارهای بزرگ مالی است که امروزه افراد بسیار زیادی در آن به معامله می پردازند و از این طریق کسب سود می کنند. توجه داشته باشید که نقش اینفلوئنسرهای ارزهای دیجیتال را در رونق این بازار نمی توان انکار کرد؛ حضور این افراد در چند سال اخیر در بازار کریپتو موجب شده است این بازار به طرز غیر قابل باوری در میان مردم محبوب شود. از مهم ترین عللی که می توان حضور اینفلوئنسرهای ارزهای دیجیتال را برای کاربران مفید دانست این است که اینفلوئنسرهای رمزنگاری می توانند به راحتی بازار را هدایت کنند و در مورد ارزهای دیجیتال به کاربران آموزش های لازم را بدهند.

همانطور که می دانید ارزهای دیجیتال امروزه به یکی از محبوب ترین راه های سرمایه گذاری تبدیل شده است و هیچ کاربری نمی تواند به راحتی از کنار آن عبور کند. از این رو روزانه اخبار بسیار جدیدی در مورد این ارزها پخش می شود که همواره یک سرمایه گذار باید از این اخبار مطلع باشد. بسیاری از کاربران بازارهای مالی هنوز در مورد ماهیت رمزارزها اطلاعات کافی ندارند از این رو اینفلوئنسرهای ارزهای دیجیتال می توانند یکی از بهترین منابع قابل دسترس برای کسانی باشند که می خواهند مفاهیم رمزنگاری شده را درک کنند و در وقت مناسب از اخبار و حوادث مطلع شوند. در این مقاله ما به معرفی اینفلوئنسرهای ارزهای دیجیتال می پردازیم تا شما نیز با این افراد آشنا شوید.

معرفی برترین اینفلوئنسرهای ارزهای دیجیتال

ایلان ماسک

ایلان ماسک یکی از افراد بسیار مشهور در حوزه ارزهای دیجیتال است؛ امروزه کمتر کسی پیدا می شود که با او آشنا نباشد. او با 144 میلیون نفر دنبال کننده مشهورترین فرد در توییتر (ایکس) است که نقش تعیین کننده ای در این حوزه دارد. او هنگامی که وارد این فضا شد توانست با ایجاد جوسازی بر قیمت ارزهای موجود در این فضا، تاثیرگذار باشد؛ او یکی از مشهورترین اینفلوئنسرهای ارزهای دیجیتال است.

جان مکافی

جان مکافی یکی دیگر از چهره های مشهور و پیشرو حوزه کریپتو است؛ جان مکافی هنگامی که وارد این حوزه شد بخاطر فعالیت های مستمرش در امنیت سایبری توانست از شهرت بسیار خوبی برخوردار باشد.

ویتالیک بوترین

ویتالیک بوترین سومین فردی است که در حوزه اینفلوئنسری بسیار مورد توجه است؛ او را می توان به عنوان جوان ترین میلیاردر بازار کریپتو معرفی کرد. در عین حال او یکی از بیانگذاران اصلی رمزارز اتریوم است؛ او همچنین به عنوان نویسنده و توسعه دهنده در جامعه بیت کوین نیز مشارکت داشته است. ویتالیک بوترین با داشتن رویکرد عمل گرایانه اش توانسته در میان مردم به عنوان یک مبتکر قدرتمند شناخته شود. او از چهره های سرشناس است که نه تنها به دلیل رمزارز اتریوم بلکه به علت سرمایه گذاری قابل توجه اش بر روی سایر کوین ها تسلط بسیار زیادی بر این حوزه دارد؛ همچنین ویتالیک بوترین یکی از 5 نفری است که قبل از سن 30 سالگی به ثروت بسیار زیادی رسیده است و در جامعه ارزهای دیجیتال به خوبی شناخته شده است.

این اینفلونسر کریپتو اغلب راجع به اتریوم و سایر پروژه های ارز دیجیتال توییت می کند. شما نیز اگر در بازارهای مالی حضور دارید و اخبار این بازار برایتان از اهمیت بسیار زیادی برخوردار است می توانید با دنبال کردن او در شبکه های مجازی اطلاعات بسیار مفیدی برای انجام معاملاتتان به دست آورید.

چارلی لی

در معرفی اینفلوئنسرهای ارزهای دیجیتال چارلی لی نیز حضور دارد؛ او نیز از افراد مشهور در این حوزه است که در میان کاربران به عنوان مدیر مهندسی در کوین بیس شناخته می شود. همچنین بهتر است بدانید که حجم زیادی از مشهوریت چارلی لی به دلیل رمزارز لایت کوین است، او خالق لایت کوین است و برای اولین بار این رمزارز را به بازار ارزهای دیجیتال معرفی کرده است. او در شبکه جهانی ایکس بیش از یک میلیون دنبال کننده دارد، چارلی معمولا با متکی به فعالیت مستمرش در این شبکه سعی می کند اطلاعات و آگاهی افراد را ارتقا داده و به آنها آموزش های لازم را در زمینه ارزهای دیجیتال، ارائه دهد.

راجر ور

راجر ور که با نام Bitcoin Jesus نیز شناخته می شود شهرت بسیار زیادی در میان کاربران بازارهای مالی دارد. علت این شهرت بی نظیر او به این موضوع ربط دارد که راجر ور اولین سرمایه گذار در استارت آپ های بیت کوین مانند Bitcoin.com و Blockchain.com است و این عامل سبب شده است که نام او در میان کاربران بسیار مشهور باشد. این اینفلوئنسر بازار کریپتو یکی از اولین کار آفرینانی محسوب می شود که ارز دیجیتال را به عنوان نوعی پرداخت پذیرفت. توییتر (ایکس) راجر گنجینه ای از اطلاعات و مشاوره های مفید در مورد بیت کوین و به خصوص بیت کوین کش است و دنبال کنندگان زیادی نیز در توییتر دارد. اگر شما نیز قصد دارید اطلاعات نایاب را در مورد بیت کوین و بازارهای مالی به دست آورید پیشنهاد می کنیم حتما از صفحه راجر ور در شبکه های مجازی بازدید کنید.

آنتونی پمپلیانو

آنتونی پمپلیانو نیز یکی از فعال ترین اینفلوئنسرهای ارزهای دیجیتال است که بیشترین فعالیت او را می توان در حوزه امور مالی مشاهده کرد، او تمام توان خود را در این حوزه به کار گرفته است.

آنتونی پمپلیانو همانند دیگر اینفلوئنسرهای ارزهای دیجیتال در فضای مجازی دنبال کنندگان بسیار زیادی دارد، دنبال کنندگان او به بیش از یک میلیون کاربر می رسد. او در حوزه تحلیل های مالی و فناوری از افراد متخصص است که به صورت دقیق پادکست ها، مصاحبه ها و دیدگاه های خود را در پلتفرم های موجود همانند ایکس و یوتیوب منتشر می کند.

Brian Armstrong

برایان به عنوان مدیرعامل و یکی از بنیان گذاران coinbase یک اینفلوئنسر بازار کریپتو در جهان محسوب می شود که از افراد بسیار تاثیرگذار است. کوین بیس به اتخاذ مواضع رادیکال در مورد سیاست ارزهای دیجیتال در میان کاربران بازارهای مالی معروف است؛ خود برایان نیز مدافع سرسخت آزادی اقتصادی است که ارزهای دیجیتال برای مردم عادی فراهم می کند. دنبال کردن این اینفلوئنسر کریپتو به شما کمک می کند سیاست های جدید و تغییرات نظارتی که در حال حاضر در مورد ارزهای دیجیتال در حال وقوع است را به موقع دریابید و بتوانید از این اطلاعات در راستای تصمیم گیری های صحیح بهره ببرید.

بری سیلبرت

بری سیلبرت نیز یکی از افراد مشهور حوزه کریپتو است که به عنوان مدیر عامل Grayscale مشغله کاری بسیار زیادی دارد. بری سیلبرت که یک اینفلوئنسر کریپتو است تفاوت فاحشی با دیگر اینفلوئنسرها دارد؛ این تفاوت به میزان فعالیت او مربوط است. بری سیلبرت به ندرت در توییتر توییت می گذارد اما وقتی اطلاعات جدیدی را ارائه می کند افراد باهوش حوزه ارزهای دیجیتال از حرف های او به بهترین نحوه ممکن استفاده کرده و سعی می کنند از توصیه های او، هنگام معامله بهره ببرند. بری سیلبرت در سال 2013 یک صندوق سرمایه گذاری برای بیت کوین را با 2 میلیون دلار سرمایه راه اندازی کرد، امروزه Grayscale بیش از 2 میلیارد دلار دارایی دیجیتال را مدیریت می کند.

از آنجایی که سیلبرت به عنوان یک اینفلونسر باهوش در تجارت ارزهای دیجیتال شناخته می شود، دنبال کردن او به یک ضرورت تبدیل شده است. استفاده از اطلاعاتی که او ارائه می دهد موجب می شود شما در این عرصه، عملکرد قابل قبولی از خود نشان دهید.

آندریاس آنتونوپولوس

در هر محفلی که سخن از ارزهای دیجیتال می شود بدون تردید نام آندریاس آنتونوپولوس به عنوان سخنران و مدافع برجسته بیت کوین تکرار می شود؛ او یکی از حرفه ای ترین اینفلوئنسرهای کریپتو است. همه افراد حاضر در بازارهای مالی او را به عنوان میزبان پادکست پرطرفدار Let’s Talk Bitcoin می شناسند. او طرفدار بسیار مصمم این ارز دیجیتال است؛ آنتونوپولوس نویسنده دو کتاب پر فروش Mastering Bitcoin و The Internet of Money است که کتاب اول یکی از بهترین راهنماها برای درک جنبه فنی بیت کوین است. علاوه بر پادکست و فعالیت در کانال یوتیوب، آندریاس در توییتر بسیار فعال است، با دنبال کردن او در توییتر می توانید از بینش ها، اخبار و منابعی کارآمد مطلع شوید که این امر به شما در تصمیم گیری برای سرمایه گذاری های خوب کمک می کند.

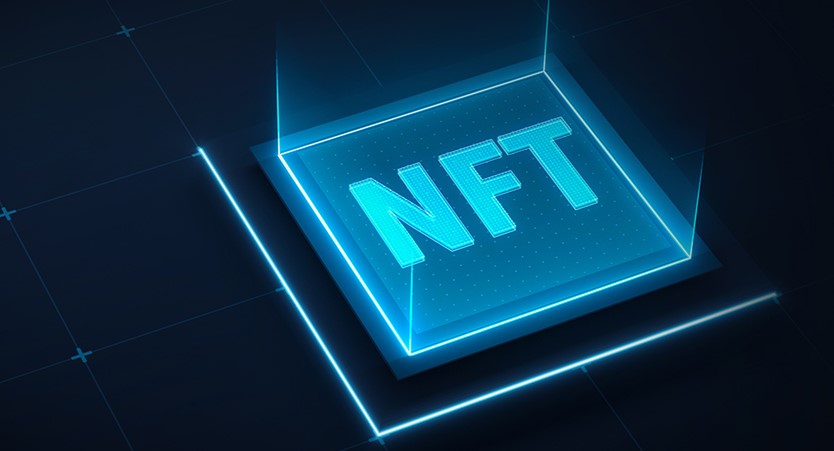

مایکل سیلر

مایکل سیلر مدیر عامل Microstrategy است که تصمیم گرفت با خریدهای عمده بیت کوین و انتقال سرمایه خود به یک شرکت مبتنی بر بیت کوین وارد عرصه ارز دیجیتال شود. بسیاری از مردم معتقدند او با اثر Sharing his playbook موجب شد ایلان ماسک وارد جامعه بیت کوین شود اما نمی توان به طور قطع در مورد این موضوع اظهار نظر کرد. این اینفلوئنسر بازار کریپتو به دلیل اعتقادش به بیت کوین و به کارگیری رویکردی روشمند و علمی در مورد دارایی ها، مورد احترام جامعه دیجیتال است و افراد بسیار زیادی عقاید او را ستایش می کنند. سیلر به عنوان پیش گام جنبش سرمایه گذاری نهادی در ارزهای دیجیتال به یکی از چهره های پیشرو در این فضا تبدیل شده است. توییتر او منبعی عالی برای درک روندهای پیچیده در مورد بیت کوین و همچنین تعاملی طنز با دیگر چهره های برجسته است. شما می توانید با دنبال کردن اطلاعاتی که او ارائه می کند به طور کلی حوادث های بازار ارز دیجیتال را درک کنید.

تیم دیپر

تیم دیپر نیز یکی از اینفلوئنسرهای ارزهای دیجیتال است که در عین حال بنیان گذار Draper Fisher Jurvetson و دانشگاه دریپر است. تیم دیپر از طریق سرمایه گذاری در شرکت هایی مانند اسکایپ و اسپیس ایکس به جمع آوری سرمایه پرداخته است؛ او را می توان به عنوان یکی از حامیان اصلی و قدرتمند بیت کوین معرفی کرد. اگر در صفحه ای که او در فضای مجازی دارد حضور داشته باشید متوجه می شوید که دیپر به صورت منظم پیش بینی های قیمتی خود را منتشر می کند؛ بررسی این پیش بینی ها برای شما که یک تریدر هستید می تواند بسیار مفید و آموزنده باشد. یکی از عواملی که موجب شده است که تیم دیپر به عنوان یک اینفلوئنسر کریپتو مشهور شود، این موضوع است که دیپر دیدگاه های خود را در مورد کریپتوکارنسی و فرصت های جذاب سرمایه گذاری به اشتراک می گذارد؛ همین مورد سبب شده است که او در بازارهای مالی طرفداران بسیار زیادی کسب کند.

بن آرمسترانگ

بدون تردید نام بن آرمسترانگ را تاکنون شنیده اید؛ او نیز از اینفلوئنسرهای ارزهای دیجیتال است. علاقه شدید او به بازار رمزارزهای دیجیتال موجب شد که او در سال 2018 تصمیم بگیرد به عنوان اینفلوئنسر در یوتیوب فعالیت کنید. در صفحه او می توانید مطالبی در مورد موضوعات مرتبط با فناوری بیت کوین را مشاهده کنید؛ همچنین این اینفلوئنسر بازار کریپتو یکی از شناخته شده ترین منابع معتبر امروزی است که نظرات خود را در مورد اخبار با بروزرسانی در مورد آخرین پیشرفت در بیت کوین و سایر ارزهای دیجیتال ارائه می دهد.

براک پیرس

ما در گذشته براک پیرس را به عنوان بازیگر می شناختیم اما امروزه او را با عنوان اینفلوئنسر کریپتو می شناسیم. از ویژگی های شخصیتی او می توان به خطر پذیری اشاره کرد؛ او نه تنها یک کارآفرین موفق است بلکه یک سرمایه گذار خطر پذیر است که از ریسک دوری نمی کند. براک پیرس رئیس بنیاد بیت کوین نیز است، از مهم ترین فعالیت براک پیرس می توان به این موضوع اشاره کرد که او بیش از 5 میلیارد دلار برای شرکت هایی که تأسیس کرد و در بازارهای ارزهای دیجیتال پیش گام بودند، جمع آوری کرد. او در کنار سایر بنیان گذاران، EOS Alliance را تأسیس کرد و نقش اساسی در تاسیس آن داشت؛ این مشارکت ها به ارتقای استانداردها در افزایش آگاهی در مورد ارزهای دیجیتال در میان مخاطبان اصلی منجر می شود.

شلدون ایوانز

او نیز از اینفلوئنسرهایی است که افراد بسیار زیادی در کانال یوتیوب او حضور دارند. او با پشتکار کافی به تولید محتواهای مفید و با کیفیت بالا سعی می کند مفاهیم سخت بازار ارزهای دیجیتال را برای کاربران به شکل ساده بیاموزد. البته فراموش نکنید که ویدیوهای او به موضوعات مربوط به ارزهای دیجیتال محدود نمی شود و سرمایه گذاری تجاری، کارآفرینی و عادات پول سازی را پوشش می دهد؛ همین امر سبب شده است که افراد به او علاقه مند شوند. او به عنوان یکی از برجسته ترین اینفلوئنسرهای دنیای ارز دیجیتال شناخته می شود، ایوانز به عنوان یک سرمایه گذار ارزهای دیجیتال از سال 2016، Your Mom’s House NFT را تأسیس کرد. گروهی متشکل از افرادی که به ان اف تی، بلاک چین و ارزهای دیجیتال علاقه دارند، دنبال کردن صفحه او می تواند برای شما بسیار مفید واقع شود.

کامیلا روسو

آخرین اینفلوئنسری که قصد داریم به معرفی آن بپردازیم کامیلا روسو است؛ او نیز یکی از برجسته ترین اینفلوئنسرهای ارزهای دیجیتال است که طرفداران بسیار زیادی دارد. کامیلا روسو گزارشگر سابق بلومبرگ و خالق محتوا است که به طور گسترده درباره امور مالی در سراسر قاره ها و طبقات دارایی، محتوا نوشته است. در جولای 2020، اولین کتاب او، ماشین بی نهایت، توسط هارپر کالینز منتشر شد. این کتاب داستان اتریوم را از زمان پیدایش آن تا به امروز بیان می کند این کتاب می تواند برای افرادی که قصد دارند تاریخچه رمزارز اتریوم را مطالعه کنند بسیار مفید باشد. توییتر کامیلا، گنجینهای از اطلاعات مفید و کاربردی در مورد آخرین فناوری در فضای کریپتو است، او همچنین بنیان گذار و مدیرعامل The Defiant است، یک پلتفرم اطلاعاتی که منحصراً بر امور مالی غیر متمرکز تمرکز دارد.

در The Defiant، او تیمی از سازندگان محتوا را رهبری می کند که بینش های ضروری را در مورد دنیای به سرعت در حال تحول ارزهای دیجیتال و امور مالی غیرمتمرکز ارائه می کنند؛ همانطور که گفتیم او یکی از بزرگترین اینفلوئنسرهای بازار کریپتو است که دنبال کردن صفحه او می تواند باعث شود که شما با حجم عظیمی از اطلاعات مفید روبرو شوید.

چگونه به یک اینفلوئنسر کریپتو تبدیل شویم؟

.jpg)

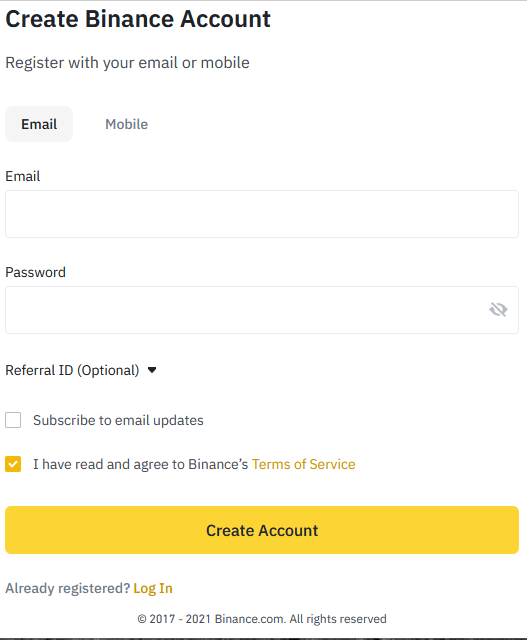

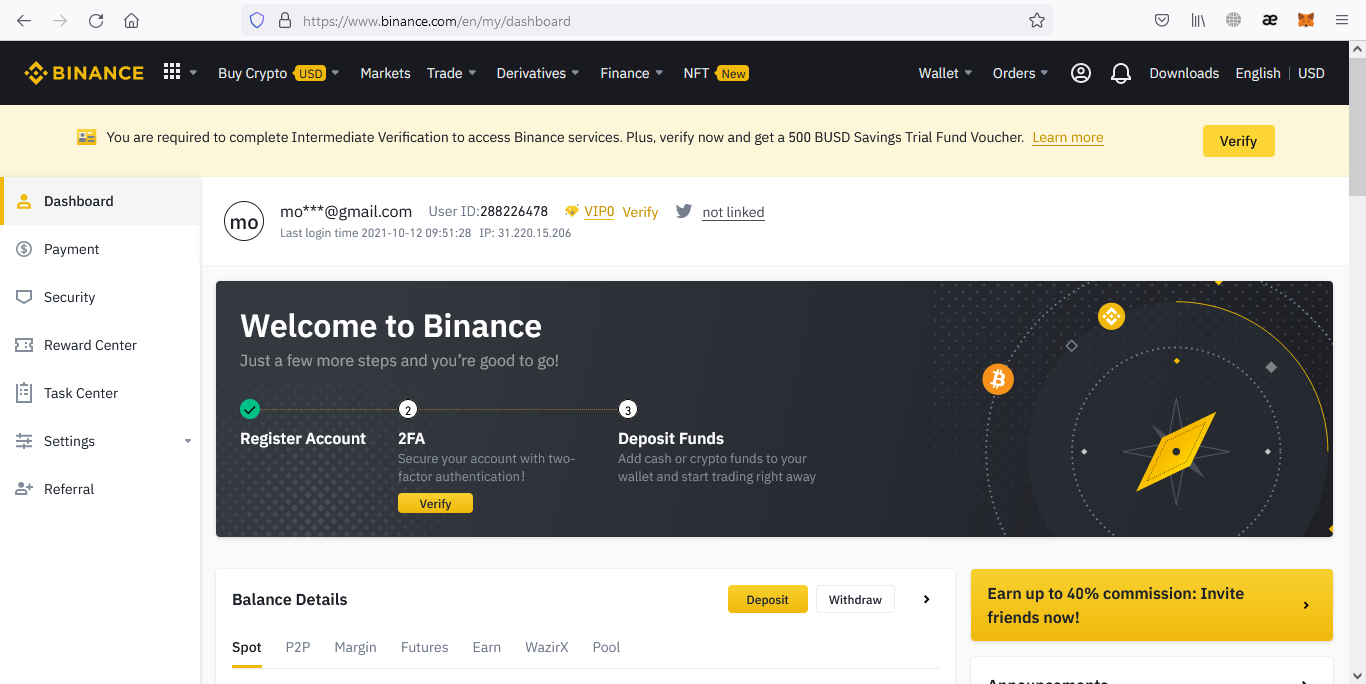

در قسمت قبل با انواع اینفلوئنسرهای ارزهای دیجیتال آشنا شدید. اگر شما نیز قصد دارید به یکی از اینفلوئنسرهای ارزهای دیجیتال تبدیل شوید، باید این نکته را در نظر بگیرید که اینفلوئنسرهای کریپتو ابتدا باید نحوه کار این فناوری را به طور کامل درک کنند و همچنین به اخبار مرتبط این فضا نیز آگاهی کاملی داشته باشند. شما نیز برای تبدیل شدن به یک اینفلوئنسر موفق، باید به طور کامل پروسه سرمایه گذاری در بازار ارزهای دیجیتال را یاد بگیرید، سپس به سادگی یک پلتفرم رسانه اجتماعی همچون: اینستاگرام، یوتیوب، تیک تاک، ایکس یا تمام این شبکه ها را انتخاب کنید تا بتوانید بینش مخصوص به خود را به کاربران این حوزه انتقال دهید.

آیا فعالیت اینفلوئنسرهای ارزهای دیجیتال قانونی است؟

همانطور که می دانید بسیاری از اینفلوئنسرهای ارزهای دیجیتال به پیش بینی ارزهای دیجیتال می پردازند و افکاری شخصی خود را در مورد آینده این ارزها را بیان می کنند. شما نیز به عنوان یک کاربر باید به سوابق آنها نگاه کنید تا مطمئن شوید که آیا آنها قانونی هستند یا خیر؟ نکته قابل تامل در این فضا این است که بازار ارزهای دیجیتال همواره سرشار از نوسان است و پیش بینی این که در آینده چه اتفاقی قرار است بیفتد بسیار دشوار و غیر ممکن است، پس سعی کنید به پیش بینی ها به طور کامل اعتماد نکنید.